遺產稅免稅額、扣除額、稅率全解析:2025年繼承遺產必看!

2025遺產稅免稅額最新規定是什麼?遺產稅稅率怎麼看?本文將介紹遺產稅課徵範圍、申報方法、級距差異,比較遺產稅免稅額與扣除額的差異與計算方式,最後透過簡單4步驟教你算出遺產稅額,解答你對遺產稅的疑問!

遺產稅免稅額是什麼?遺產稅免稅額計算方式報你知!

遺產稅是什麼?

「遺產稅」指的是當一個人去世且留有資產要轉移給繼承人時,政府對這些資產課徵的稅務。以台灣而言,只有在依規定申報、繳納完遺產稅,並取得國稅局核發的「遺產稅證明書」後,才能進行遺產過戶。

|

📕名詞解釋 被繼承人|指的是亡者。 繼承人 |指的是繼承遺產的人。 財產 |包括房屋、股票、存款等各種資產。 |

課徵範圍

根據《遺產及贈與稅法第 1 條》規定,遺產稅課徵範圍如下:

| 課徵對象 | 課稅範圍 |

| 中華民國國民+經常居住境內 | 境內+境外財產 |

| 中華民國國民+經常居住境外 | 境內財產 |

| 非中華民國國民 | 境內財產 |

根據《遺產及贈與稅法第 4 條》,所謂「經常居住境內」是指:

- 死亡前 2 年內,在台灣有住所(有戶籍)者。

- 死亡前 2 年內在台灣無住所(沒有戶籍)但有居所,且在境內居留至少 365 天者。

如果前 2 項條件都不符合,就是「經常居住境外的國民」。

要注意的是,這裡的「財產」指的是包括動產、不動產在內所有有價值的權利。所以,繼承土地要繳什麼稅?答案還是「遺產稅」!而且,根據《土地稅法第 28 條》規定,已徵繳遺產稅的土地是不用繳土地增值稅的喔!

誰要負責申報遺產稅?

根據《遺產及贈與稅法第 6 條》,以下 3 種情形中負責申報遺產稅的人分別為:

| 情形 | 誰負責申報遺產稅 |

| 有遺囑執行人 | 遺囑執行人 |

| 沒有遺囑執行人 | 繼承人、受遺贈人 |

| 沒有遺囑執行人,也沒有繼承人 | 代表遺產沒有人繼承,此時必須開親屬會議選定一名「遺產管理人」,由此人負責申報 |

|

📕名詞解釋 受遺贈人 |指的是被繼承人在遺囑中將財產無條件送予的對象。 遺囑執行人|指的是遺囑生效後,負責實行遺囑內容各種事項的人。 |

遺產稅應何時申報?向誰申報?

根據《遺產及贈與稅法第 23 條》規定,下列 3 種情況適用的申報時間及對象分別為:

| 被繼承人 | 申報時間及對象 |

| 中華民國國民+經常居住境內 | 於被繼承人死亡後 6 個月內,向其死亡時戶籍所在地之國稅局或所屬分局、稽徵所申報 |

| 中華民國國民+經常居住境外 | 於被繼承人死亡後 6 個月內,向台北國稅局申報 |

| 非中華民國國民 | 於被繼承人死亡後 6 個月內,向台北國稅局申報 |

若因正當理由無法如期申報,可用書面向稽徵機關申請延期申報,最長以 3 個月為限。

遺產稅免稅額是什麼?

就跟所得稅、房屋稅等其他常見稅額一樣,遺產稅法中也有「遺產稅免稅額」(或稱「繼承免稅額」),指的是可從「遺產總額」中扣除的一筆固定金額。

若遺產總額 ≤ 免稅額,就可以不用繳納遺產稅;若遺產總額 > 免稅額,就只要繳納「 超過免稅額 」的部分。

根據財政部公告資訊,遺產稅免稅額度根據被繼承人死亡日不同,有以下 3 種可能:

| 繼承發生日(死亡日) | 免稅額(新台幣) |

| 95 年 1 月 1 日~98 年 1 月 22 日 | 779 萬 |

| 98 年 1 月 23 日~110 年 12 月 31 日 | 1,200 萬 |

| 111 年 1 月 1 日以後 | 1,333 萬 |

另依《遺產及贈與稅法第 18 條》規定,若被繼承人是軍警公教人員且因執行職務死亡,遺產稅免稅額應加倍計算。

看到這裡,你可能會想問,那如果遺產的價值在免稅額以下要不要申報?

答案是:YES!不論被繼承人遺產是否超過免稅額,納稅義務人都必須申報遺產稅喔!

遺產稅扣除額一次搞懂! 113 年遺產稅扣除額完整解析

遺產稅扣除額是什麼?

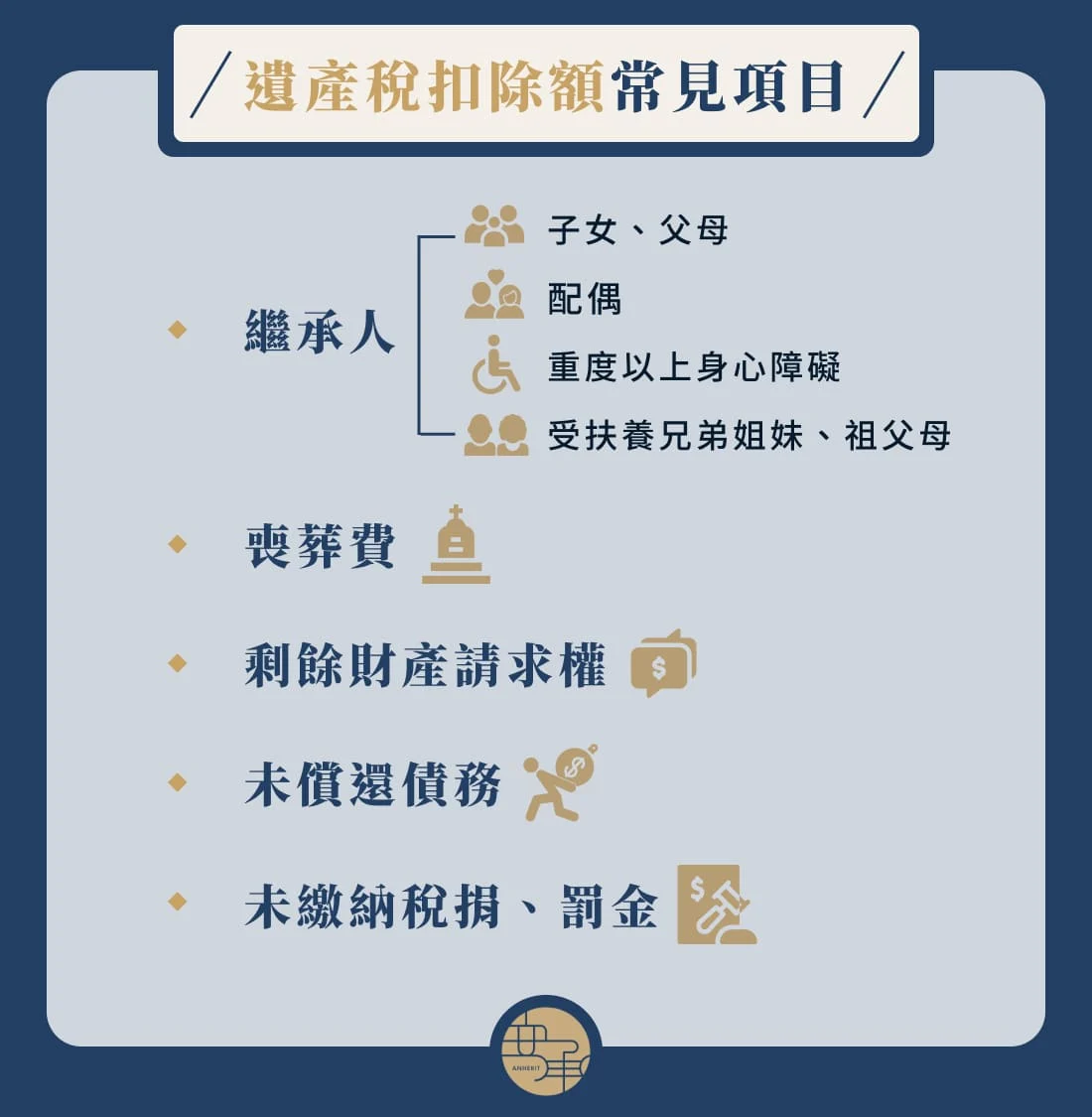

依據《遺產及贈與稅法第 17 條》規定,遺產稅除了有一定的「免稅額」外,還允許納稅人從遺產總值中扣除 11 種特定項目的金額,「遺產稅扣除額」就是這些可扣除項目的統稱。

遺產稅免稅額 vs 遺產稅扣除額,有哪裡不一樣?

遺產稅免稅額、扣除額乍聽之下都是可從遺產總額中扣除的金額,它們有哪裡不同嗎?

有的!兩者最大的差異在於:「遺產稅免稅額」是「無條件、一定」會扣除的金額,而「遺產稅扣除額」則是符合「特定身份或事項」時,才能扣除。

遺產稅扣除額計算方式

要計算遺產稅扣除額,我們必須先確認自己適用的項目有哪些,才能根據各項目的額度來加總計算一共可以扣除多少。

而在 11 種扣除額項目中,最常見的就是針對繼承人設置的扣除額度。根據親屬關係不同,每一名繼承人能扣除的數額也不同。

依照財政部公告,113 年 1 月 1 日起發生之遺產繼承(被繼承人死亡日)之扣除額如下:

| 身分 | 遺產稅扣除額 |

| 配偶 | 553 萬 |

| 直系血親卑親屬 | 56 萬/人未成年者可加扣:(18-年齡)× 56 萬 |

| 父母 | 138 萬/人 |

| 重度以上身心障礙 | 693 萬/人 |

| 受被繼承人扶養之兄弟姊妹、祖父母 | 56 萬/人兄弟姐妹未成年者可加扣:(18-年齡)× 56 萬 |

🚩如果被繼承人非中華民國國民,或是經常居住境外,就不適用上述扣除額喔!

其他較常見的扣除額項目還有:

| 項目 | 遺產稅扣除額 |

| 喪葬費 | 138 萬 |

| 配偶剩餘財產差額分配請求權 | 「法定財產制」下,夫妻一方死亡時配偶有權請求婚後財產扣除債務後的一半 |

| 債務 | 被繼承人死亡前尚未償還的債務 |

| 欠稅、罰金 | 被繼承人死亡前尚未繳納的各項稅捐、罰鍰及罰金 |

延伸閱讀:剩餘財產分配請求權是什麼?一篇搞懂夫妻財產如何分配!

🚩根據《遺產及贈與稅法第 12-1 條》規定,消費者物價指數(CPI)上漲達 10% 以上時,遺產稅的免稅額、課稅級距、扣除額部分項目會隨之調整,提醒大家注意喔!

由安承幫您安心辦繼承

遺產稅稅率分幾級?4 步驟搞懂遺產稅額如何計算!

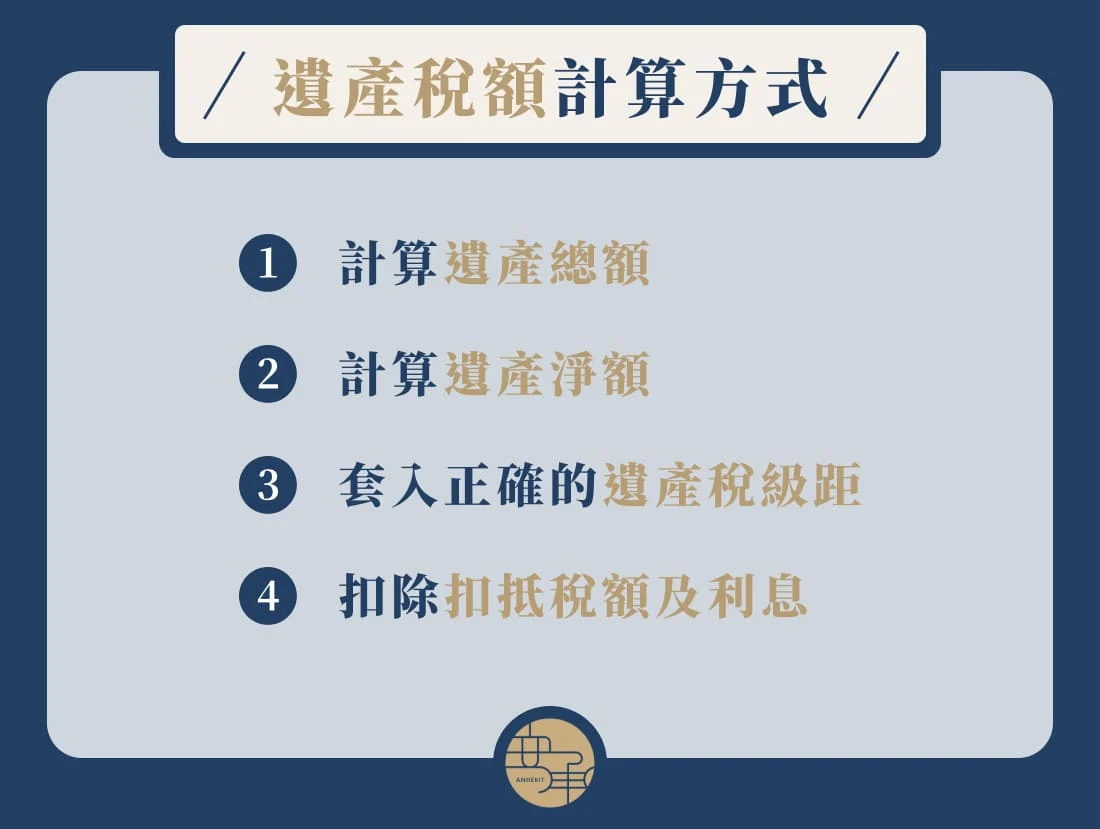

認識遺產稅免稅額及扣除額後,以下就帶大家透過 4 步驟,輕鬆學會如何計算遺產稅:

步驟 1:計算「遺產總額」

| 遺產總額=死亡的全部財產+死亡前 2 年贈與配偶或「特定親屬」的財產-不計入遺產總額的財產 |

- 全部財產:指動產、不動產及其他一切有財產價值之權利(包含房屋、股票)。

- 特定親屬:指的是《民法第 1138 條及第 1140 條》規定下的各順序繼承人,包括子女、父母、兄弟姐妹及祖父母。

- 不計入遺產總額的財產:依《遺產及贈與稅法第 16 條、第 16-1 條》規定,有 13 種財產不計入遺產總額,例如被繼承人之「生活用品」(100 萬元)及「職業工具」(56 萬元)等等。

遺產價值的計算以被繼承人死亡時或法院宣告死亡日的「時價」為準。幾種常見遺產種類的價值計算方式如下:

| 遺產種類 | 計算方式 |

| 不動產 | ▪️土地:公告土地現值 ▪️房屋:房屋評定標準價格(房屋評定現值) (遺產及贈與稅法施行細則第 10 條) |

| 股票證券 | ▪️繼承日當天上市或上櫃有價證券收盤價;或 ▪️興櫃加權平均成交價 (遺產及贈與稅法施行細則第 28 條) |

| 地上權 | ▪️有定年限:依該條第 1 項各款規定計算 ▪️沒有訂年限:遺產價值是 1 年地租額的 7 倍 ▪️沒有訂年租:地租額按申報地價年息 4% 計算 (遺產及贈與稅法施行細則第 31 條) |

步驟 2:計算「遺產淨額」

| 遺產淨額=遺產總額-免稅額-扣除額 |

接著,從遺產總額中扣除前文介紹的「免稅額」及「扣除額」中的適用項目。

舉例來說,假設 A 於 113 年 2 月 1 日死亡,留下價值 2,000 萬元的遺產總額,有 1 名配偶、 2 名已成年子女,沒有其他適用的扣除額項目。那麼,遺產淨額就是=2,000 萬-1,333 萬(免稅額)-533 萬(配偶額)-56 萬 × 2 (直系血親卑親屬扣除額)=22 萬元。

🚩再次提醒,就算「遺產淨額」為 0 或負數,還是得依法按時申報遺產稅喔!

步驟 3:套入正確的「遺產稅級距」

接著,根據下方的遺產稅率表套入正確的計算公式。

為了實踐社會財富公平,遺產稅稅率採用的是「累進差額」制,也就是說,遺產淨額越多,課徵的稅率也會越高。

以下提供 2 種遺產稅計算方法,2 種方式的計算結果是一樣的:

✦ 方法 1

遺產稅法規中將遺產淨額分成 3 個級距,每一級距對應到的稅率都不一樣:

| 遺產淨額 | 遺產稅額計算公式 |

| 5,000 萬以下 | 遺產淨額 × 10% |

| 5,000 萬~1 億 | 500 萬+(遺產淨額-5,000 萬)× 15% |

| 超過 1 億 | 1,250 萬+(遺產淨額-1 億)× 20% |

舉例來說,若 B 的遺產淨額為 7,000 萬元,那麼遺產稅額=500 萬+(7,000 萬-5,000 萬)× 15%=800 萬元。

✦ 方法 2

為了簡化計算遺產稅的程序,政府提供了一套較簡易的計算方式:

| 遺產稅額=遺產淨額 × 基本稅率-累進差額 |

| 遺產淨額 | 遺產稅額計算公式 |

| 5,000 萬以下 | 遺產淨額 × 10%-0 |

| 5,000 萬~1 億 | 遺產淨額 × 15%-250 萬 |

| 超過 1 億 | 遺產淨額 × 20%-750 萬 |

延續上面 B 的例子,B 的遺產稅額=7,000 萬 × 15%-250 萬=800 萬元,跟使用方法 1 計算出來的結果是一樣的喔!

步驟 4:扣除「扣抵稅額及利息」

| 遺產稅=上一步算出的金額-扣抵稅額及利息 |

最後,將以下 2 種「扣抵稅額」(也就是曾繳過的費用)扣除後,得到的數目就是應繳納的遺產稅!

- 在國外繳納的遺產稅

- 死亡前 2 年內贈與時,已繳納的贈與稅與土地增值稅

不想算得這麼辛苦的話,也可以直接上國稅局網站使用遺產稅試算服務。不過要提醒大家,「試算金額」僅供參考,為求謹慎還是建議尋求專業事務所協助處理,會比較安心!

由安承幫您安心辦繼承

遺產稅繳納方式有哪些?4 種方式助你減輕繳稅負擔!

了解遺產稅計算方式後,以下接續說明遺產稅該如何繳納,以及繳納有困難時可以如何處理:

遺產稅怎麼繳?

申報遺產稅,且經過國稅局核定稅額後,就會收到「遺產稅繳納通知書」,收到後 2 個月內必須繳清。

- 遺產稅繳納方式:銀行臨櫃繳納、超商(稅額 3 萬元以下)、轉帳、信用卡、行動支付、電子支付等。

- 遺產稅繳納期限:繳納期限屆滿後 3 天內都可使用上述方式繳納,但仍會被視為逾期繳款。

逾期繳款的話,每 2 天就會被多收稅額 1% 的「 滯納金 」;逾期 30 天還是沒繳的話,就會被移送法務部行政執行署各分署「 強制執行 」。

遺產稅繳不出來怎麼辦?

如果遺產稅繳納有困難的話,以下有 4 種方式可以協助減輕負擔:

方法 1:存款繳納

在繳納期間,可以在取得過半數繼承人同意的條件下,在原繳納期限內向國稅局提出申請使用被繼承人的存款來繳納遺產稅。國稅局審核通過後,會核發一張遺產稅同意移轉證明書。繼承人持此證明,即可到銀行辦理後續繳稅事宜。

方法 2:延遲繳納

若因稅額較龐大,或是繼承人間尚未達成協議而無法準時繳納時,可於原繳納期限內向國稅局提出延遲繳納申請。但遺產稅延期最多以 2 個月為限,如果無法在這段時間籌到足夠稅款,就建議選擇其他方式。

🚩「遺產稅延期申報」跟「延遲繳納」聽起來很像,但它們是不一樣的兩件事,可別弄混了!若是來不及在被繼承人死後 6 個月內申報,應用書面向稽徵機關申請延長申報期限(最多 3 個月),而不是申請「延遲繳納」喔!

方法 3:分期繳納

若遺產稅額達 30 萬元以上,繼承人可在原繳納期限內向國稅局申請遺產稅分期,最多分 18 期繳納,每期相隔最多 2 個月。不過,分期繳納需另外支付利息,金額依郵政儲匯局一年期定存利率計算。

方法 4:實物繳納

遺產稅是以現金繳納為原則,但若遺產稅額達 30 萬以上,且繳納現金有困難,可在原繳納期限內向國稅局申請,用實物抵繳遺產稅(例如土地、股票、房屋)。要注意的是,若遺產中包含現金或銀行存款,就只能申請抵繳超出的部分。

以上就是有關遺產稅的資訊分享及說明,希望有幫助到大家!若有任何遺產法律諮詢需求,歡迎聯絡我們,讓安承提供您最專業的法律服務!

遺產法律諮詢找安承,幫您安心辦繼承

安承是由執業超過 10 年的資深律師所組成的專業團隊,經過長年辦案經驗的累積,並結合地政士(代書)及會計師等專業人士,透過專業團隊的法律服務,快速為當事人辦妥繼承相關事項,預測繼承的可能風險,確保當事人的權益受到完整的保障。

安承服務項目

- 代辦除戶申請(死亡登記)

- 代辦查詢被繼承人財產(遺產分析)

- 代理申報遺產稅

- 限定繼承(陳報遺產清冊)

- 拋棄繼承

- 遺產協議分割

- 遺產分割訴訟,協助繼承人爭取最佳且可接受的方案

- 繼承登記

由安承幫您安心辦繼承